Они контролируют около $60 трлн. Это больше, чем ВВП США и Китая вместе взятых. Это не государства и не центробанки. Это крупнейшие в мире компании по управлению активами — те, кто определяет, куда движется глобальный капитал.

Речь идет о так называемых asset managers — структурах, которые управляют деньгами пенсионных фондов, страховых компаний, суверенных фондов, корпораций и миллионов частных инвесторов. Их сила не в громких заявлениях, а в масштабах и инерции капитала.

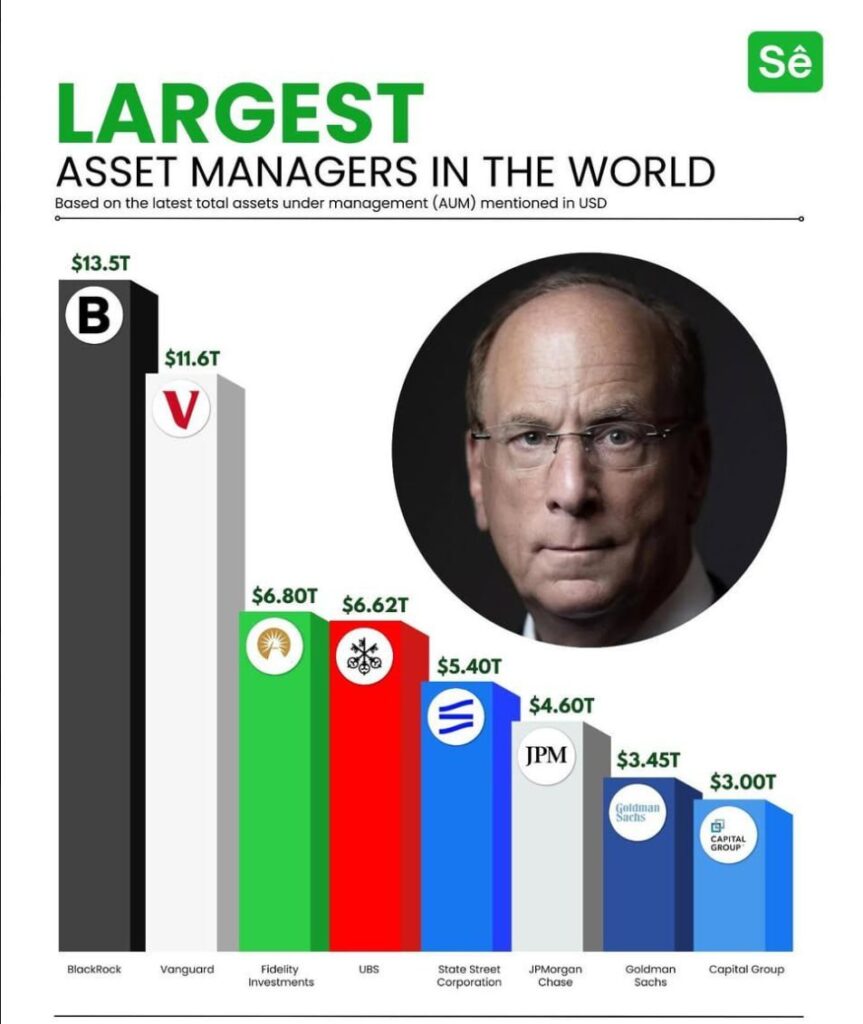

Топ-10 крупнейших управляющих компаний выглядит так:

BlackRock — $13,5 трлн под управлением. Абсолютный номер один. Компания, чьи решения способны двигать рынки. Именно BlackRock первой превратила биткоин из маргинального актива в «допустимый» инструмент для институционалов через запуск спотового ETF.

Vanguard — $11,6 трлн. Консервативный гигант, управляющий деньгами через индексные фонды. Vanguard долго избегал крипторынка, но его клиенты уже получают экспозицию через компании, связанные с BTC, и давление снизу только растет.

Fidelity Investments — $6,8 трлн. Один из самых ранних институциональных сторонников биткоина. Fidelity еще несколько лет назад запустила кастодиальные решения для BTC и активно продвигает криптопродукты для институционалов.

UBS — $6,62 трлн. Европейский банковский гигант, аккуратно, но последовательно интегрирующий цифровые активы в инвестиционные продукты для состоятельных клиентов.

State Street Corporation — $5,4 трлн. Один из ключевых игроков в инфраструктуре ETF. Без State Street современный рынок фондов просто не работает — и именно такие компании делают биткоин «частью системы».

JPMorgan Asset Management — $4,6 трлн. Парадоксальный игрок: публично скептичный, но активно работающий с блокчейном, токенизацией и криптопродуктами для клиентов.

Goldman Sachs — $3,45 трлн. Классический инвестиционный банк, который всегда заходит позже других, но делает это масштабно. Goldman уже предлагает клиентам инструменты, связанные с BTC и крипторынком.

Capital Group — $3 трлн. Один из крупнейших управляющих пенсионными и долгосрочными капиталами. Именно такие фонды формируют «медленный», но устойчивый спрос.

Crédit Agricole — $2,68 трлн. Европейский консервативный капитал, который все активнее смотрит на цифровые активы как на элемент диверсификации.

BNY Investments — $2,1 трлн. Старейший банк США и ключевой кастодиан глобальной финансовой системы. Его участие в криптоинфраструктуре — важный сигнал зрелости рынка.

В сумме эти структуры управляют капиталом, который формирует основу мировой финансовой системы. Это деньги пенсий, страховок, резервов и долгосрочных стратегий. И теперь этот капитал все внимательнее смотрит в сторону биткоина.

Важно понимать: речь не идет о спекуляциях или «быстрых иксах». Эти компании не покупают активы ради хайпа. Их интерес к BTC — это признание его как нового класса активов, сопоставимого по значимости с золотом, облигациями или акциями.

Запуск спотовых биткоин-ETF стал переломным моментом. Он превратил BTC из сложного технологического инструмента в привычный финансовый продукт, который можно купить через брокерский счет, пенсионный план или институциональный портфель. Для таких гигантов это принципиально: инфраструктура важнее идеологии.

Если даже небольшая доля этих $60 трлн будет направлена в биткоин, рынок столкнется с качественно новым уровнем спроса. При фиксированном предложении BTC это меняет не только цену, но и сам статус актива.

Биткоин постепенно перестает быть альтернативой системе. Он становится ее частью. И когда крупнейшие управляющие капиталом мира начинают выстраивать под него продукты, вопрос уже не в том, «нужен ли BTC», а в том, какое место он займет в глобальных портфелях.

Исторически именно так и происходят большие сдвиги: сначала актив игнорируют, потом высмеивают, затем осторожно допускают — и в итоге встраивают в основу финансовой архитектуры. Судя по действиям этих компаний, биткоин уже находится на последней стадии этого пути.

ОТКАЗ ОТ ОТВЕТСТВЕННОСТИ: Все материалы, представленные на этом сайте (https://wildinwest.com/), включая вложения, ссылки или материалы, на которые ссылается компания, предназначены исключительно для информационных и развлекательных целей и не должны рассматриваться как финансовая консультация. Материалы третьих лиц остаются собственностью их соответствующих владельцев.