Америку ждёт кризис? Этот вопрос всё чаще звучит не на маргинальных форумах, а в отчётах крупнейших банков, аналитических центров и инвестиционных фондов. Поведение Китая, динамика золота и нервные движения американской политики складываются в картину, которую всё сложнее игнорировать.

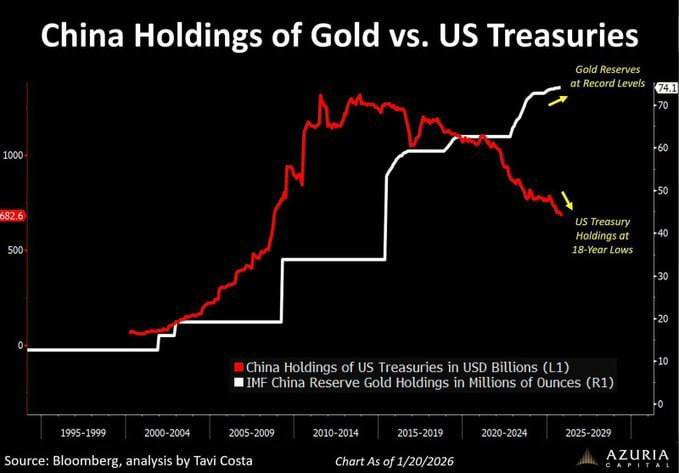

Китай последовательно сокращает вложения в казначейские облигации США. На сегодняшний день объём этих вложений опустился до примерно 680 млрд долларов — минимального уровня за последние 18 лет. Это не резкий обвал, а медленный, системный выход, растянутый во времени. Параллельно Пекин наращивает золотые резервы. Официально Народный банк Китая заявляет о запасах в 2306 тонн золота — это рекорд для страны. Но ключевое слово здесь «официально».

Goldman Sachs и ряд других аналитических структур предполагают, что реальное накопление золота может в разы превышать декларируемые цифры — вплоть до десятикратного значения. Иными словами, Китай может держать значительную часть резервов вне публичной отчётности. Для чего это делается? Такой подход традиционно используется в моменты подготовки к крупным сдвигам: валютным, геополитическим или системным.

Золото тем временем обновляет исторические максимумы. И это важно подчеркнуть: рост золота происходит не на фоне паники розничных инвесторов, а на фоне институционального спроса. Центральные банки, суверенные фонды и крупные игроки выходят из доллара и перекладываются в физический актив, который не имеет эмитента, санкционного риска и долговых обязательств. Рост цен на золото в такой конфигурации — это не спекуляция, а индикатор недоверия к текущей финансовой архитектуре.

На этом фоне риторика и действия США выглядят всё более жёсткими. Президент Дональд Трамп подписал указ о введении «чрезвычайного положения в стране», ссылаясь на «необычную и чрезвычайную угрозу», которую Куба якобы представляет для национальной безопасности США и региона в целом. Более того, он заявил о намерении вводить тарифы против стран, которые продают или поставляют нефть на Кубу. Это уже не классическая торговая политика, а элемент давления через вторичные санкции, расширяющие зону конфликта.

Такие шаги усиливают фрагментацию мировой экономики. Страны всё чаще вынуждены выбирать: либо доступ к долларовой системе, либо собственный суверенитет в торговле и резервах. И многие, судя по действиям Китая и не только его, делают выбор в пользу второго варианта.

Отсюда и разговоры о возможности «большой войны» — не обязательно в классическом военном смысле, но как совокупности конфликтов: Иран, Тайвань, Ближний Восток, санкционные фронты, торговые войны, валютные ограничения. Все эти линии напряжения сходятся в одной точке — доминировании доллара как глобальной резервной валюты.

Когда аналитики говорят, что рост золота отражает «тотальный выход глобальных инвесторов из доллара», речь идёт не о завтрашнем крахе. Речь идёт об ускоренном демонтаже системы, которая десятилетиями держалась на доверии к американскому долгу. Казначейские облигации США всегда считались «безрисковым активом». Но когда крупнейший внешний держатель — Китай — методично сокращает позицию, а центральные банки по всему миру рекордными темпами скупают золото, это сигнал.

Важно понимать: долларовая система не рушится за одну ночь. Она размывается. Сначала — диверсификация резервов. Затем — расчёты в национальных валютах. Потом — рост роли золота, сырья и альтернативных платёжных инфраструктур. И только в самом конце — кризис доверия, который становится заметен широкой публике.

Поэтому вопрос «ждёт ли Америку кризис» правильнее переформулировать. Не «будет ли», а «в какой форме и как быстро». Пока что рынки видят: США всё чаще используют финансовую систему как политическое оружие, а остальной мир — всё активнее ищет способы от этой системы дистанцироваться.

Золото здесь не причина, а симптом. Китайские действия — не агрессия, а страховка. А рекордные цены на драгоценный металл — это отражение простой мысли, которая всё чаще возникает у глобальных инвесторов: эпоха безальтернативного доллара подходит к концу. И чем громче официальные заявления о стабильности, тем тише, но настойчивее идёт реальное перераспределение капитала.

ОТКАЗ ОТ ОТВЕТСТВЕННОСТИ: Все материалы, представленные на этом сайте (https://wildinwest.com/), включая вложения, ссылки или материалы, на которые ссылается компания, предназначены исключительно для информационных и развлекательных целей и не должны рассматриваться как финансовая консультация. Материалы третьих лиц остаются собственностью их соответствующих владельцев.